2018谁将是海外王者?

发布日期:2018-02-27 浏览次数: 次

2018谁将是海外王者?

2017中国对外承包完成与新签合同额,又创新高!

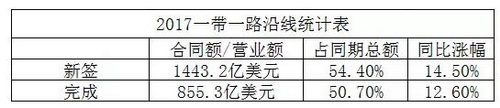

2017年可谓是“一带一路”建设取得突破性进展的一年,首届“一带一路”国际合作高峰论坛在北京成功举办,为各方凝聚发展动力、推进务实合作、实现互利共赢提供了重要平台。在“一带一路”沿线的61个国家新签对外承包工程项目合同7217份,新签合同额1443亿美元,占同期我国对外承包工程新签合同额的54.4%,且同比增长14.5%;完成营业额855亿美元,占同期总额的50.7%,同比增长12.6%。

几大央企作为一带一路的国家队2017年战况如何,咱们来看下:

表一:(排名不分先后)

从上图表一中可以看出,2017年每家海外业务增长情况参差不齐,几家欢喜几家愁。增长比较迅猛的有中国建筑、葛洲坝。新签订单是建筑行业的重要先行指标,充裕的新签订单量是建筑企业营业收入及净利润增长的基础,当然了,业务量的增长快慢和公司的走出去战略是分不开的。

2017年全球基建投资中,中国占比31%,中国承包企业参与的基建项目占世界基建项目总数的16%。中国参与的海外建设项目多达1034个,多数位于亚洲、中东和非洲,其中40%为铁路基建项目。

表二:(排名不分先后)

结合上图表二中可以看出,随着国内竞争格局的变化,一带一路成了中国建企海外角逐的新战场。从整体来看,中国参与及部分参与建造的亚洲项目共430个,总额达1.2万亿美元,其中多数与“一带一路”倡议相关,仅巴基斯坦在建项目就达43个。具体到某个企业,例如中国中铁2016年海外新签合同额中有超过一半是在“一带一路”沿线收获的,其他企业这一占比也在逐年增高,所以一带一路对中国建企走出的重要性不言而喻。

随着2017年一带一路高峰论坛在中国的召开,一带一路投资路线图也渐渐变得清晰,“一带一路”将依托沿线基础设施的互通互联,对沿线贸易和生产要素进行优化配置,从而促进区域一体化发展。中国对沿线国家的开放,将刺激区域内基础设施投入与建设,包括边境口岸设施和中心城市市政基础建设、跨境铁路扩能改造、口岸高速公路等互通互联项目建设。

那么对于海外及一带一路的发展,每家企业都有什么样的战略呢?

中国建筑

业务情况:

2017 年 1-12月,公司建筑业务新签合同额约 22216 亿元,同比增长 19.4%。其中,分产业看, 房屋建筑工程业务 14746亿元,同比增长 13.6%;基础设施建设与投资业务 7340亿元,同比增 长 32.3%;设计勘察业务 130 亿元,同比增长49.4%;分地区看,境内新签合同额 20228 亿元,同 比增长 15.7%;境外新签合同额 1,988亿元,同比增长 76.9%。

海外战略:

1、坚定“大海外”战略,紧抓“一带一路”机遇。进一步加大新市场和项目开拓力度,主动融入“一带一路”战略中,积极调动各方资源,更好的拓展国际市场。

2、持续加强海外业务协调管理,建立海外市场和项目信息报备系统,明确市场准入机制和项目协调原则。

3、扎实推进海外并购工作,在总部层面成立专门负责海外并购的团队,同时在并购过程中将充分考虑风险,提前防范。

4、持续做好海外经营风险防控,建立健全内部风险管控机制,做好国别市场风险评估,指导协助子企业规避海外风险。

中国中铁

业务情况:

海外战略:

1、凭借综合优势和铁路建设专业优势,特别是在高速铁路、高原铁路等八大领域国际领先优势,及系统掌握了不同地质结构、不同气候环境、不同轨道类型等多种条件下的高速铁路建造技术,中国中铁深度参与沿线各国的基础设施建设。

2、在一带一路沿线国家的相关项目,主要采用B2B、BOT、EPC+F、EPC施工总承包等方式承揽。很多项目纳入政府间合作框架,在两国政府推动下,以商业模式合作。主要原因是EPC项目中,公司集成优势较为明显,可以充分发挥规模效应、人工成本和专业设备等优势,生产资源调配更能符合生产经营需要,也更加科学合理。

3、在控制成本保障“一带一路”项目毛利率方面,公司主要从做好项目前期工作、持业务上下游的沟通渠道畅通、加强项目成本管理三大方面入手。

例如项目前期工作为深入了解国际市场,做好投资架构规划,融资渠道安排,按国际化商业规则开展项目运作等。通过管理成本、用工成本、材料费、设备费、施工措施费用、财税成本的控制及变更索赔管理,让中国中铁在加强“一带一路”项目成本管理成效初现。

中国铁建

业务情况:

海外战略:

1、采用区域经营、品牌经营、信誉经营、协同经营等多种经营模式,提升区域经营能力,扩大市场份额;着力强化内部各集团、各板块之间联合协同经营,充分释放集团优势,促进企业快速发展;大力实施创新驱动发展战略,努力培育新的经济增长点和竞争优势;推动转型升级实施结构调整,做强做优非工程承包业务。

2、加强对沿线国家的研究,了解当地民众的意愿、市场规则和风俗习惯,对沿线国家市场业务和项目储备进行了梳理,推动项目早日落地,同时大力推行属地化经营。

3、加大在“一带一路”沿线国家的经营力量,加强与“一带一路”沿线国家的交流与沟通,做好沿线国家的市场布局。加强内部机制建设,大力培养海外经营人才,提升海外经营、海外项目管理的能力和水平。

4、在金融方面,主要通过自有资金、增发新股、银行贷款和银行承兑汇票以及发行债券等方式来保证新年度经营的资金需求。

中国交建

业务情况:

中国交建比较低调,至今还未正式披露年报。但是据大数据统计,年度订单突破11000亿已经毫无悬念,海外新签合同额超千亿,综合各方面来看,可以说是创造了历年来中国交建订单表现的最好成绩,并且也是几大央企中增速最快的企业!

海外战略:

1、以“一体两翼”为核心,按照“四位一体”的海外运行机制组织实施的,形成总部、平台公司、专业公司、驻外机构之间融合发展的“一体”生态系统网络。

2、在海外业务结构上,以交通运输工程为主,包括铁路、道路与桥梁、港口建设等;在区域布局上,已在109个国家和地区设立210个驻外机构,在145个国家和地区开展实质业务,以非洲、东南亚、欧亚、拉美以及中东等为重点布局市场。

3、采取发展与并购同步走的策略,并购约翰·霍兰德公司、巴西康克玛特公司等,在ENR国际工程承包商排行榜上位列第三,成为“一带一路”建设的重要企业,并被国务院国资委确定为“国际化经营重点联系企业”。

中国中冶

业务情况:

中国冶金科工股份有限公司2017年1-12月份新签合同额人民币6028亿元,较上年同期增长20%,其中新签海外合同额为人民币572.9亿元,占比9.5%。

海外战略:

1、大力拓展市场,加强合同评估与审核,严控经营风险,如约履行合同;同时,加快项目结算进度,及时实现营业收入和收回资金。

2、重点布局双多边合作、互联互通及“一带一路”涉及的区域市场,并对重要目标市场进行深度开发和聚焦式营销,对于在建工程,其加大项目监管力度,通过项目评审、风险审查和动态监管,提高项目可控率。

中国电建

业务情况:

2017年1至12月,中国电建新签合同总额约为人民币4067.91亿元,同比增长12.68%。前述新签合同总额中,国内新签合同额约为人民币2,879.64亿元,同比增长18.38%;国外新签合同额折合人民币约为1,188.26亿元,同比增长0.89%;国内外水利电力业务新签合同额合计约为人民币1,537.08亿元。

海外战略:

1、通过加大并购重组力度,推动海外经营转型升级。例如2014年中国电建并购了位列全球风机市场份额第二位、西门子公司旗下的德国TLT公司,一跃成为全球最大的电站风机供应商。

2、坚持“高端切入、规划先行”,积极参与“六大经济走廊”合作,主动参与各国家部委和政策性金融机构组织的国别、区域、行业规划研究,包括“一带一路”上的45个重点国别,有效带动了全产业链发展。

中国化学

业务情况:

海外战略:

1、大力拓展海外市场,紧贴国家“一带一路”规划与国际产能合作相关政策,重点开拓巴基斯坦、伊朗、哈萨克斯坦、缅甸、印尼、俄罗斯、埃及等国家市场。

2、重视由点及面,依托工程项目拓展周边市场的经营方式,努力形成在海外打进去、站住脚、拓展周边、滚动发展的良性经营工作局面。进一步加大在人力、物力、财力等方面的投入,努力提高全球采购、员工属地化等全球资源整合配置能力,逐步建立起支撑国际化经营管理的组织机制、运行机制和激励机制,不断扩大海外经营成果。

3、在海外逐步推进投资+融资+工程总承包+运营+维护的全产业链经营模式,促进国际竞争力的不断提升。

葛洲坝

业务情况:

2017 年,本公司新签合同额人民币 2260.48亿元,比去年同期增长5.83%。前述新签合同总额具体构成如下:新签国内工程合同额人民币1454.66 亿元,约占新签合同总额的64.35%,新签国际工程合同额折合人民币 805.82 亿元,约占新签合同总额的 35.65%;新签国内外水电工程合同额人民币 378.68亿元,约占新签合同总额的 16.75%。

海外战略:

1、坚持国际工程承包与海外投资双轮驱动、协调发展,大力推进节能环保、污染治理、高端装备制造、新能源、轨道交通等业务,培育了新的经济增长点。

2、作为葛洲坝集团国际业务引领统筹单位,国际公司深入践行“一带一路”倡议和国际产能合作战略,深耕国际市场,坚持企业发展与当地社会进步和谐统一。

3、信守合同,精细化管理,承建的印尼塔卡拉燃煤电站项目、加纳凯蓬供水项目、赤几马拉博城市污水处理工程等各个在建项目履约良好,优良的工程品质为“中国制造”注入了新的内涵。

建企走出去面临的问题级挑战

1、在“一带一路”战略推动下,我国对外承包工程将实现快速增长,目前海外订单主要还是集中在市政、电力、水利、轨道交通等基建领域。所以对于建企来说还需要打开思路,放宽视野,往多元化发展。

2、虽然中国军团的海外进军步伐在不断加快,也取得了不俗的成绩,但与国际著名大型承包商相比,我国企业的实力差距明显。

据大数据统计:全球排名前10位的国际承包商平均国际化率达到71.96%,而我国排名前十位的国际承包商平均国际化率仅为37.63%,在国际化尽管我国对外承包工程行业已取得了长足的进步,但与发达经济体相比,我国建筑业整体国际化水平还有待提高。

3、资金来源更趋多元化,许多国家加强BOT/PPP立法,项目债券、基金、信托、私人投资等方式正逐步兴起;中国企业依托“中国资金”输出在国际承包市场的份额提升,但也带来内部竞争问题;

4、欧美和韩国承包商继续加大业务结构的战略调整,聚焦更有竞争力的价值链高端业务,来自新兴经济体的承包商的竞争正在逐渐增大。

5、海外国际工程的建设是一个巨大的、复杂的、多维度的生产过程,在此过程中产生大量的、复杂的经济关系以及众多利益相关者。项目所在国政治、经济、文化、法律和自然等情况的差异,也给承包商的合同管理带来了巨大的挑战。一般而言,总承包商与业主签订EPC总价合同,在项目履约过程中,总承包商提出合同变更或索赔的难度较大,并且承担着大部分风险。

6、还有一个问题就是“水土不服”。在大多数情况下,国外与我们国家营商环境差异很大,比如在国内招商引资,地方政府会把基础设施如‘七通一平’做得很好,但在国外政府一般是‘甩手掌柜’,什么都不管,因为他们也往往没有那样的能力。所以对于建企走出去,如果不考虑这些细节,将会非常被动。

那么针对上面的挑战,建企该怎么做呢?除了建企制定合适的战略以外,还要团结,要“抱团取暖”。比如在一带一路建设过程中,央企与央企、央企与国企、央企与民企等强强联合展开项目合作,甚至通过股权合作“抱团出海”的案例在日益增多,一方面可以增加中国企业的议价能力,另一方面也是减少内部竞争的有效方式。

分享:

中国砂石协会

2018年02月27日

- 会员企业

- 理事单位